业绩深陷泥潭, 香雪制药再添1.5亿执行标的, 被执行总金额超10亿

(文/王力编辑/徐喆)近日,企查查司法案件信息显示,香雪制药(300147.SZ)新增1条恢复执行信息,执行标的1.52亿余元,涉及融资租赁合同纠纷案件。

而案件被执行人除香雪制药外,还包括广州市昆仑投资有限公司、广州香岚健康产业有限公司等,执行法院为广州市黄埔区人民法院。

值得注意的是,这并非孤例,根据企查查风险信息显示,香雪制药现存10条被执行人信息,被执行总金额超过10亿元。此外,该公司还存在多条限制消费令、失信被执行人及股权冻结信息。

作为手握抗病毒口服液、橘红痰咳液等王牌产品的头部药企,近年来香雪制药的业绩却持续下滑,公司不仅多次因违规被罚,其多元化战略也未能取得预期效果,导致债务问题日益严重。在债务压力下,香雪制药的未来发展面临诸多挑战。

香雪制药深陷1.52亿执行案,债务危机与违规信披双重打击

近日,香雪制药再次陷入重大法律纠纷,新增一条恢复执行信息,涉及标的额高达1.52亿余元。此执行案件与一起融资租赁合同纠纷紧密相关,被执行人除香雪制药外,还包括广州市昆仑投资有限公司和广州香岚健康产业有限公司等,执行法院为广州市黄埔区人民法院。

据企查查司法案件显示,香雪制药与融资租赁公司签订了一份融资租赁合同,旨在获取资金支持公司运营和发展。然而,香雪制药未能按合同约定的时间和方式支付租金,导致融资租赁公司向法院提起诉讼。经法院审理和判决,香雪制药被判需支付巨额租金及违约金等费用,总计1.52亿余元。由于未能按时履行判决,案件进入执行阶段,广州市黄埔区人民法院对香雪制药等被执行人采取了强制执行措施以追回欠款。

截图来自企查查

实际上,香雪制药的债务问题远不止于此。据企查查风险监控显示,香雪制药现存10条被执行人信息,被执行总金额已超过10亿元。这些法律纠纷不仅涉及融资租赁合同纠纷,还包括借款合同纠纷、建设工程合同纠纷等多个方面,进一步加剧了公司的财务困境,使其陷入债务压顶的境地。

近年来,由于业绩不佳、投资扩张过度等原因,公司资金链紧张,债务负担沉重。为缓解债务压力,公司不得不通过出售资产、引入战略投资者等方式筹集资金,但这些措施并未能从根本上解决债务问题。

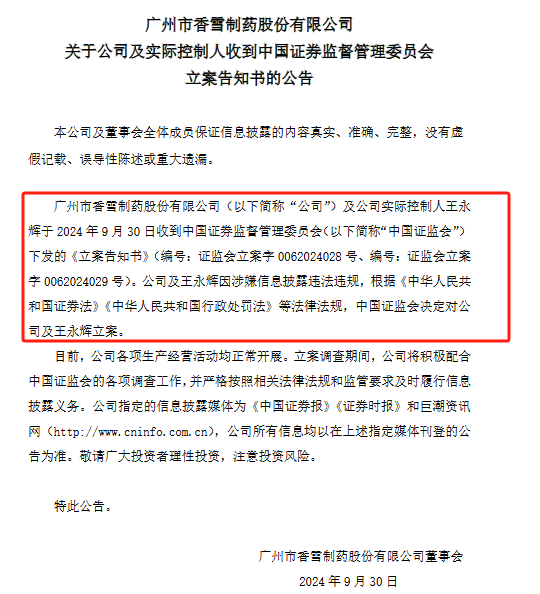

除了债务危机,香雪制药还因违规信息披露事件受到市场关注。九月末,公司及实际控制人王永辉因涉嫌信息披露违法违规被中国证监会立案调查,引发市场震动,投资者对公司的治理能力和信息披露质量产生严重质疑。同日,公司财务总监朱维彬也宣布辞职,这一系列事件暴露出公司在信息披露方面存在的问题,也反映出公司治理结构的不完善和管理层的不稳定。截图来自香雪制药公告

截图来自香雪制药公告

事实上,香雪制药的信息披露违规问题由来已久。2022年6月,香雪制药及相关责任人因信息披露违规被广东证监局采取责令改正的行政监管措施。具体违规事项包括未按规定披露2019年半年度报告、2019年年度报告、2020年半年度报告和2020年年度报告,以及未及时披露重大诉讼进展情况等。

此外,香雪制药还因财务造假被罚。2021年4月,公司收到证监会广东监管局下发的《行政处罚决定书》。经查明,香雪制药2016年至2018年年度报告存在虚假记载,虚增收入、虚减费用,导致净利润虚增,合计虚增利润总额2.75亿元。广东监管局对公司责令改正,给予警告,并处以60万元罚款;对时任董事长王永辉等责任人给予警告,并分别处以30万元至90万元不等的罚款。

多元化战略失败,香雪制药三季度业绩再度下滑

公开资料显示,香雪制药作为一家原本集中药饮片、中成药、化学药、生物药、大健康产品、医疗器械、医疗保健、养生养老于一体的综合性医药企业,曾以其王牌产品抗病毒口服液、橘红痰咳液等享誉市场。然而,近年来,这家公司却陷入了业绩持续下滑、债务压力巨大、经营困境重重的窘境。

回顾香雪制药近几年的业绩走势,2020年,公司全年营业收入达到30.72亿元,同比增长10.26%;归母净利润为9842.1万元,同比增长28.63%;扣除非经常性损益后的归母净利润为1.46亿元,同比更是大增648.19%。而这一业绩的取得,很大程度上得益于疫情的影响,市场对公司产品需求大增,尤其是抗病毒口服液等疫情防控药品及用品的销量实现大幅增长。同时,公司也积极开拓市场,加强现金流及销售收款管理,使得整体经营业绩实现了较快增长。

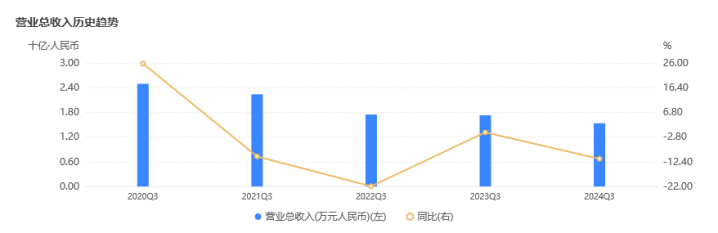

然而,好景不长,到了2021年,香雪制药的业绩出现了明显的转折。全年实现营业收入31.41亿元,虽然同比增长2.23%,但归属于上市公司股东的净利润却由盈转亏,达到-6.77亿元,同比下降877.97%。这一业绩的大幅下滑,主要是由于公司计提了大额的商誉减值和资产减值准备,以及受疫情管控、市场竞争、经营等因素影响,中成药产品销售不达预期,产品主要原材料成本上涨等。此外,公司出售参股公司股权等交易事项也减少了净利润,进一步加剧了业绩的恶化。(2020年-2024年Q3营收走势)

进入2022年,香雪制药的业绩并未出现好转,反而延续了亏损的态势。全年实现营业收入21.87亿元,同比下降26.38%;归属于上市公司股东的净利润亏损5.3亿元,同比下滑371.43%。尽管亏损同比有所缩小,但公司仍然面临巨大的经营压力。而到了2023年,香雪制药的业绩依然未能摆脱亏损的阴影。根据公司财报,2023年营业收入约22.99亿元,同比增加5.13%;归属于上市公司股东的净利润亏损约3.89亿元,同比亏损有所减少,但仍未能实现盈利。

2020年-2024年Q3营收走势

根据近期香雪制药最新发布的2024年前三季度业绩报告,公司在报告期内实现营业收入15.34亿元,同比下降11.26%。归属于上市公司股东的净利润为亏损2.18亿元,同比扩大49.10%,而毛利率也下降至31.10%,同比下降5.02个百分点。这导致公司的盈利能力显著下降,净亏损同比扩大49.10%。

在业务层面,香雪制药以中药制造为主营业务,集现代中药及中药饮片的研发、生产与销售于一体,并辅之医疗器械、少量西药产品及医药流通等业务。然而,近年来公司的中药饮片收入、橘红系列收入和抗病毒口服液收入均出现不同程度的下滑。特别是抗病毒口服液收入,同比下降64.92%,显示出公司在特定产品领域的市场竞争力有所减弱。此外,香雪制药在2024年前三季度公司经营活动产生的现金流量净额为-3616.46万元,同比减少2.28亿元,表明公司现金流状况也趋于紧张。

值得注意的是,香雪制药在报告期内也采取了一些措施以应对当前的困境。此前,公司通过与北京六桂堂企业管理科技有限公司签署《股权转让协议》,以2386.80万元的价格向其转让公司持有的北京香雪医药生物科技有限公司51%股权,以进一步整合资源并有序化解公司债务风险。此外,公司子公司广东香雪精准医疗技术有限公司申报的TAEST16001注射液被国家药品监督管理局药品审评中心纳入突破性治疗品种名单,这为公司未来的发展提供了一定的潜力。然而,尽管香雪制药采取了一些措施以应对当前的困境,但公司的整体财务状况仍然不容乐观。

深入剖析香雪制药的困境,其业务布局混乱、多元化战略失败是重要原因。原本专注于中药饮片和中成药生产的香雪制药,近年来却盲目追求多元化发展,涉足化学药、生物药、大健康产品、医疗器械等多个领域。然而,这些新业务并未给公司带来预期的增长和收益。以生物药业务为例,公司曾斥巨资收购、投资多家生物药公司,但并未形成有效的协同效应和盈利能力,反而大多处于亏损状态,给香雪制药带来了巨大的财务压力。同时,公司在大健康产品、医疗器械等领域的布局也并未取得明显成效,反而分散了公司的资源和精力,导致主营业务受到冲击。

在多元化战略失败的同时,香雪制药的主营业务也面临严峻挑战。随着国家医改政策的深入推进和市场竞争的加剧,中药饮片和中成药行业的利润空间不断被压缩。香雪制药作为行业中的一员,未能有效应对市场变化和政策调整带来的挑战,导致主营业务收入下滑、盈利能力下降。此外,公司在产品研发、市场营销、品牌建设等方面的投入也不足,进一步削弱了其市场竞争力。